С какой стороны на экономику России не посмотри - всюду одна и та же, но прямо противоположная общемировой, картина. Риски - политические, экономические, внешнеторговые - не слишком велики, неопределенность снизилась. Но видимого потенциала для будущего прорыва также не наблюдается - по крайней мере с учетом особенностей нынешней политической системы и всех ее ограничений.

Экономисты, участвовавшие в составлении прогноза для "Финмаркета", не предложили альтернативных сценариев - 2013 год будет ухудшенной, но и более спокойной копией 2012-го.

Старая модель роста, основанная на внешнем и потребительском спросе окончательно сломается, нужно как-то наладить расширение предложения - разогнать инвестиции. А потому власти будут весь год блуждать в трех соснах:

- как быстро добиться роста инвестиций, если в стране нет инвестпроектов с доходностью, покрывающей риски

- как увеличить госинвестиции, если это запрещает "бюджетное правило", а все свободные деньги отправляются на финансирование обороны, правоохранительных органов и "социалку"

- как победить масштабный отток капитала.

Как видно из матрицы, составленной главным экономистов банка HSBC по России и СНГ Александром Морозовым, макроэкономические показатели влияют друг на друга слабо - нет возможности "подкрутить" что-то в одном месте, чтобы заработало в других местах. Даже темпы инфляции не слишком влияют на инвестиционную активность.

Валерий Миронов из Центра развития ВШЭ добавляет к этому, что и рост цен на нефть, если таковой вдруг случиться, ничего экономике не даст (о вероятности роста цен - смотрите "бонус" от Saxo Bank в конце этого материала).

Александр Морозов, главный экономист HSBC по России и СНГ

Прогноз на 2013 год не сулит ничего чрезвычайно плохого, но и ничего особенно хорошего. Темпы роста экономики будут положительными, но невысокими. Что будет сопровождаться некоторым снижением инфляции. Можно спорить, насколько такие темпы роста являются для России естественными, как их можно ускорить, в том числе за счет экономических реформ. Но в любом случае, даже если реформы будут проводиться по самому оптимистичному сценарию, все равно должно пройти время, прежде чем бизнес ощутит на себе, что работать стало легче. И это скажется на объеме инвестиций, темпах экономического роста. Явно все это выходит за горизонт 2013 года.

Если Россию с ее скромными показателями роста рассматривать в контексте Европы, то мы выглядим очень даже неплохо. В контексте азиатских экономик - слабо. Когда весь мир оправится от последствий экономического кризиса, ликвидировав структурные дисбалансы в разных регионах, которые сформировались за предыдущие десятилетия, то Россия может столкнуться с опасным вызовом: весь мир резко ускорит свой рост, а мы окажемся к этому не готовы и продолжим расти нынешними темпами.

Относительно высокая инфляция негативно сказывается на инвестиционной активности: трудно просчитать инфляционные риски на период реализации крупных и долгосрочных инвестиционных проектов. Но в принципе устойчивость большинства инвестиционных проектов к условиям инфляции ниже 10% в год достаточно высока. Не здесь следует искать причину низких темпов роста инвестиций в России. Корень нежелания предпринимателей инвестировать в долгую связан с проблемами бизнес-климата, незащищенности прав собственности, высоким уровнем административного бремени, изменчивости регуляторной и законодательной среды.

С начала 2000-х ситуация в этой сфере в чем-то улучшилась, а где-то стала только хуже. Например, практика судебных разбирательств между бизнесом и государством поменялась в худшую сторону. Не говоря уже про проблему коррупции, которая, судя по опросам предпринимателей, приобрела гораздо большие масштабы, чем это было в 90-х годах.

К тому же начало 2000-х годов проходило на фоне очень быстрых темпов роста экономики, быстрого развития внутреннего рынка, что давало возможность реализовывать инвестиционные проекты с высокой отдачей капитала. Высокая прибыльность позволяла отбивать любые риски, которые тогда существовали.

Сейчас, понимая, что экономика таких высоких темпов роста уже не сможет выдать, существование этих рисков является относительно гораздо более весомым фактором, влияющим на решение предпринимателей инвестировать.

Если раньше вложения можно было окупить за 2-3 года, то теперь при тех же самых рисках - только за 5-10 лет. Риски никуда не делись. И нужно в два или три раза больше подумать, стоит ли затевать такого рода инвестиции.

Вторая группа факторов связана с отсутствием в России длинных денег. Нет крупных инвестиционных структур, вроде пенсионных фондов, страховых компаний, которые могли бы через фондовый рынок предоставлять эти средства компаниям не на три года, в лучшем случае, а на 5-10 лет.

Следует разделять вопросы политической стабильности и усилия правительства по проведению ответственной экономической политики, структурных реформ. Можно прогнозировать стабильную политическую ситуацию и иметь прямо противоположные сценарии относительно того, будут или нет проводиться реформы, правительство будет только пытаться это делать, или реформы пойдут быстро

Положительное поступательное движение вероятно, но в целом ситуация в части улучшения инвестиционного бизнес-климата будет меняться очень медленно. Скорее всего, какие-то подвижки будут происходить, но, как часто это у нас бывает, не до конца последовательно, и на два шага вперед будет приходиться один шаг назад. Не обязательно в той же сфере.

Валерий Миронов, Центр развития ВШЭ

Вклад запасов в ВВП сейчас минимален, а это означает, что темпы роста определяются спросом, внутреннем или внешним. В этом году были необычные факторы роста проса. Если говорить о потребительском спросе, это была индексация зарплат. Бюджетникам и пенсионерам зарплаты были подняты после событий на Болотной площади и перед выборами.

Кроме того, кредитование росло на 40%. ЦБ посчитал, что рынок перегрет и сейчас собирается его охладить, что снизит темпы роста кредитования в 2 раза.

Ни новых выборов, ни новых протестов сейчас нет, поэтому индексации зарплат не будет. Все это замедлит рост потребительского спроса и это повлияет на рост ВВП.

Быстрый рост внешнего спроса также невозможен. Для нас важны Европа и Китай. Китай будет выглядеть чуть лучше, чем в этом году: там поменялись лидеры, после чего сразу пошли вверх фондовые рынки. А Европа, наоборот, чуть хуже, ведь замедление экономики дошло и до Германии. Внешняя среда, таким образом, будет такой же, как и в этом году.

Таким образом, на экономику России будут влиять, скорее, внутренние факторы. В следующем году замедление экономики продолжится. По нашим оценкам, темпы роста снизится на 0,7 п.п, до 3%. Согласно опросу экономистов, который провел ЦР, рост составит 1,5-4%.

Поскольку ЦБ больше не таргетирует курс рубля, а его образование свободно, регулятор больше не будет поддерживать курс рубля. Мы вступаем в ВТО, что приведет к снижению тарифов и росту импорта. Конкурентоспособность экономики при этом снижается. Чтобы ее поддержать нужно постоянное снижение курса рубля. Прогноз ЦР на следующий год - 32,5-33 руб к доллару. При этом напряжение на валютном рынке усилится и нужно быть готовыми к большим колебаниями.

Профицит счета текущих операций в следующем году снизится с $90 млрд до $60 млрд. Сокращение текущего счета еще больше усилит тенденцию к падению рубля.

Правительству придется заняться инвестиционным климатом

Правительство вынуждено будет усилить работу по улучшению инвестиционного климата, чтобы привлекать инвестиции. Уже в этом году снизились иностранные инвестиции в российской экономику, хотя в последние годы мы опережали другие страны БРИК по прямым иностранным инвестициям.

Инвесторов в России привлекала двойная выгода. Они могли зарабатывать на конкретных проектах и на росте курса рубля. Но последний фактор отпал.

Без шагов по улучшению инвестиционного климата инвесторов уже не привлечешь. Должны быть приняты меры по допуску иностранных инвесторов в закрытые отрасли. Нужно инвестировать в инфраструктуру, например, аэропорты, дороги. Правительство просто вынуждено пойти на эти шаги, чтобы улучшить инвестиционный климат.

Это означает, что даже в отсутствие болотных митингов властям неминуемо придется пойти на политическую либерализацию по экономическим причинам. Иностранные инвесторы навязывают свои либеральные ценности, хотя бы видимость которых необходима, чтобы их привлечь. Это необходимо также, чтобы не было конфликта между политической и экономической либерализацией.

Сейчас большое внимание будет уделяться продвижению в рейтинге Doing Business. Будут шаги в этом направлении.

Бюджетное правило могут отменить

Будет также изменена структура расходов бюджета. Может быть, произойдет сокращение или растягивание во времени расходов на оборону. Сейчас изменилось руководство военного ведомство. Тем более, опасения вызывает и возможность больших потерь из-за недавнего скандала. Это может стать причиной изменения системы расходования оборонных средств и попыток навести порядок. Иначе неэффективность может оказаться слишком большой.

Ведутся споры и вокруг бюджетного правила. Текущее руководство Минэкономразвития полагает, что России нужен форсированный вариант развития без бюджетного правила. На этом варианте чиновники будут настаивать. И не исключен вариант, что бюджетное правило может быть изменено или даже отменено.

Особенно шансы на это повышаются, если мы увидим замедление экономики и инфляции. Тогда в Минэкономразвития будут говорить, что необходимо стимулирование экономики. Пока в правительстве этой идеи противостоит Минфин. Но если руководство ведомства сменится или произойдут другие изменения в правительстве, например, власти решат, что это не место для обсуждений и дискуссий, то бюджетное правило может быть отменено.

Но это вряд ли поможет ускорить экономику.

Так, рост расходов бюджета на 1% приводит к ускорению ВВП на 0,1-0,15 п.п.

А улучшение на 1 балл институциональной среды, по 10-балльной шкале IMD, приводит к ускорению роста ВВП на 0,3 п.п. Это куда более важный источник роста.

Если экономика существенно замедлится, то важно именно улучшать институты, например, защиту прав собственности, конкуренцию или свободный доступ на рынок.

Повышение цен на нефть уже не влияет на российскую экономику

В краткосрочном плане проблемы Европы и США могут повлиять на цены на нефть, но вот на российскую экономику они влияют все меньше.

Из-за бюджетного правила доходы от роста цен идут в Резервный фонд. Большой Резервный фонд мог бы привлечь инвесторов. Но сейчас у России и так небольшой госдолг, и вряд ли еще одна "страховка" будет иметь для них большое влияние.

Рост цен на нефть все меньше влияет на темпы роста российской экономики.

Цены на нефть в 2011 году были выше, чем в 2010 году, но рост значительно не ускорился.

В этом году средние цены на нефть будут на 3-5% выше, чем в 2011 году, но рост экономики даже замедлился.

Нет никакой связи между ценами на нефть и ростом ВВП. Значительная часть прироста прибыли компаний аккумулируется государством.

Причин для снижения оттока капитала нет

В конце года обычно инвестиционная динамика улучшается, но в этом году было как раз наоборот. У нас сейчас происходит замедление инвестиций. Да и бюджет тратится в основном на силовые структуры и социальные расходы, а совсем не на инвестиции.

Поэтому причин для снижения оттока капитала просто нет. Отток капитала продолжится и останется таким же большим - $70-75 млрд. Непонятно, куда здесь вкладывать деньги на долгое время. Инвестиционные идеи пока не генерируются. Отток капитала связан с инвестиционной активностью. Если она вырастет, то и отток будет ниже.

Хотя в этом есть и положительная сторона. Среди стран БРИК у России самый высокий уровень накопленных за рубежом прямых иностранных инвестиций по сравнению с ВВП. Это как раз заправки "ЛУКОЙЛ" и различные другие активы компаний за границей. Наша внешняя экономика относительно ВВП больше.

Для компаний это хорошо. Но вопрос в том, где эти компании платят налоги и зарплаты. Если бы они платили бы зарплаты в России, то это привело бы к росту внутреннего спроса.

Нужно, чтобы здесь появились возможности для инвестиций. Нужна инфраструктура, бизнес не может сам строить дороги, аэропорты и так далее. Но в нашем бюджете наблюдается перекос в сторону социальных и оборонных расходов.

Максим Петроневич, главный эксперт Центра экономического прогнозирования "Газпромбанка"

Экономика без главных драйверов

Основной драйвер роста экономики в 2012 году - потребительский спрос, будет сокращать свое влияние. В текущем году данный фактор был во многом профинансирован за счет бума кредитования, темпы роста которого превысили 40% в год. Темпы роста реальных доходов и зарплат населения оказались намного скромнее - 3-4%, при этом значительная часть прироста была обеспечена индексацией зарплат в ряде служб бюджетного сектора.

Ожидаемое в 2013 году умеренное ужесточение монетарной политики и дорогой капитал в банковской системе приведет к замедлению роста потребительского кредитования до 25-30%, что будет способствовать сближению темпов роста доходов и расходов населения. Поскольку в 2013 году темпы роста доходов населения вряд ли повысятся - это приведет к замедлению потребительского спроса.

Другой драйвер роста экономики в 2010-2011 годах - экспорт - также будет замедляться или даже может показать нулевые темпы роста в некоторые периоды. Это вполне ожидаемо на фоне стагнации, которая ожидается в основном торговом партнере России - Еврозоне.

Частично, драйвером роста экспорта останется Китай. Однако, прогнозы по росту экономики страны в 8% в следующем году выглядят чересчур оптимистично и основаны на том, что в Китае сейчас реализовывается очередная программа государственного финансирования инфраструктурных проектов. Но пока отдача от таких проектов не была продолжительной: необходимость проведения второго "этапа" госинвестиций отчасти и обусловлена тем, что положительный эффект предыдущего этапа быстро снизился по его окончании. Поэтому, я бы не исключил замедления темпов роста китайской экономики во втором полугодии.

Инвестиции помогут экономике

Что касается инвестиций, то давать количественный прогноз на 2013 год сложно: поскольку до конца не ясно, что происходило с инвестициями в 2012 году. Пересмотр данных по данному показателю по мере их уточнения в 2012 году достаточно большой - и пока выглядит не совсем согласованным с динамикой строительства.

Если же отталкиваться от квартальной статистики инвестиций крупных и средних предприятий, - а это прямые статистические данные, в наименьшей степени подверженных корректировке, то можно проследить ряд положительных сдвигов.

Во-первых, по итогам первых трех кварталов можно наблюдать перелом тенденции к сокращению доли инвестиций в ВВП по сравнению с аналогичным периодом 2008-2011 гг. Наиболее активное восстановление идет в "частном" секторе экономике, в который не входит сырьевой сектор экономики, а также отрасли со значительным присутствием государства.

Во-вторых, данные фиксируют рост доли инвестиций за счет собственных средств - как по отношению к ВВП, так и в структуре инвестиций, что косвенно свидетельствует о возврате интереса бизнеса к вложениям внутри страны. С другой стороны, это касается только крупного и среднего бизнеса, а уровень инвестиций остается существенно ниже докризисных уровней, чтобы свидетельствовать об инвестиционном ренессансе.

Следует учесть и фактор предстоящих Олимпийских игр в 2014 году. Исторически в год их проведения и предшествующий год в принимающих странах наблюдаются более высокие темпы роста, чем можно было ожидать исходя из динамики мирового ВВП. В предшествующем году как правило это связано со строительством, а в год проведения Олимпиады - с туризмом и ростом расходов на обслуживание игр.

Резюмируя - в 2013 году темпы роста инвестиций в основной капитал могут оказаться выше, а отток капитала на $15-20 млрд меньше, чем в 2012 году.

Таким образом, если экспорт и внутреннее потребление будет способствовать замедлению экономики, то инвестиции могут устранить или частично компенсировать этот эффект. В 2013 году мы ожидаем темпы роста ВВП на уровне 3%, если урожай сохранится на уровне 2012 года.

Сам фактор урожая - исключая, конечно, экстремальные случаи - по нашим оценкам, не оказывает определяющего влияния на темпы роста ВВП, но зато заметно влияет на инфляцию. Прежде всего потому, что доля сельского хозяйства в ВВП не превышает 5%, а доля потребительских товаров в потребительской корзине составляет около 40%. Собственно, по этой причине, сейчас сложно дать хороший центральный прогноз по инфляции, поскольку только в мае можно предсказывать цены на сельскохозяйственную продукцию. В целом в 2013 году мы пока ожидаем сдержанное замедление инфляции - сдержанное по причине более высоких темпов индексации тарифов естественных монополий.

Риски сохраняются, но уязвимостей стало меньше

Вероятность "неожиданного" обострения кризисных явлений остается высокой. Источники риска будут находиться в США - фискальный обрыв, образовательные кредиты - и в Европе. В Китае проблемы могут нарастать, но на время действия инвестпрограмм острые проявления будут купированы.

Уязвимость российского финансового рынка перед лицом кризиса остается, однако в она выражена меньшей степени, чем в 2008 году. Этому способствует низкая доля европейских долгов в балансе российских банков, удлинение сроков привлекаемых корпоративным сектором иностранных пассивов, создание мегарегулятора на базе Банка России. Коммерческие банки имеют положительную чистую международную позицию, что ограничит их потребность в экстренном рефинансировании со стороны Банка России в неблагоприятном случае.

Инвестиционный климат надо улучшать

Основной вопрос, который определит развитие экономики, - это вопрос инвестиционного климата. Я не могу сказать, что недавние политические события оказывают непосредственное значительное влияние на инвестиционный климат. Вопрос инвестиционного климата и его изменения остается открытым.

Так, Минэкономразвития в качестве KPI установлено рост места России в рейтинге конкурентоспособности Doing Business. Поэтому усилия Министерства будут направлены на повышение конкурентоспособности и привлекательности российской экономики. Однако в условиях существующих ограничений на текущий момент сложно предугадать сроки достижения результата этих усилий. Впрочем, сохраняется определенная неясность и в конфигурации драйверов экономического развития страны.

ФРС, ЕЦБ и другие помогают рынку нефти и России

Мы ожидаем сохранение цен не текущем уровне, поскольку мировые центральные банки отчасти вынужденно выбрали курс на вливание ликвидности на рынки. Это происходит в США, Европе, Японии. Избыток ликвидности вполне может привести к притоку капитала на российский рынок.

Этому будет способствовать и выход на площадки Euroclear и ClearStream, которые позволят иностранным игрокам напрямую покупать российские ценные бумаги. Учитывая ограниченные риски девальвации рубля в краткосрочной перспективе и высокие ставки, российский рынок может показаться инвесторам очень привлекательным. В долгосрочной перспективе все будет зависеть от инвестиционного климата.

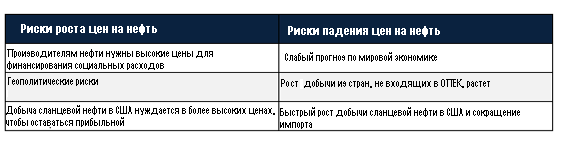

Обещанный бонус от Saxo Bank - как и из-за чего могут упасть или вырасти цены на нефть:

- Цены на нефть будут в 2013 году колебаться в пределах $90-125 за баррель.

- На каждый риск, работающий на повышение цен, есть риск, цены снижающий.