За последние 20 лет было собрано огромное количество данных о том, как индивидуальные инвесторы управляют своими финансовыми портфелями. Часто они ставили экономистов в тупик, не соответствуя элементарным моделям рациональной торговли.

Группа американских экономистов во главе с Кери Фридманом из Университета Южной и Калифорнии и Николасом Барберисом из Йеля выбрала необычный способ наблюдения за поведением биржевых игроков: с помощью магнитно-резонансной томографии (МРТ)они исследовали нейронную активность мозга во время того, как участники эксперимента играли на симуляторе биржевых торгов. С помощью полученных данных ученые попытались понять, как инвестор принимает решения, торгуя на фондовом рынке.

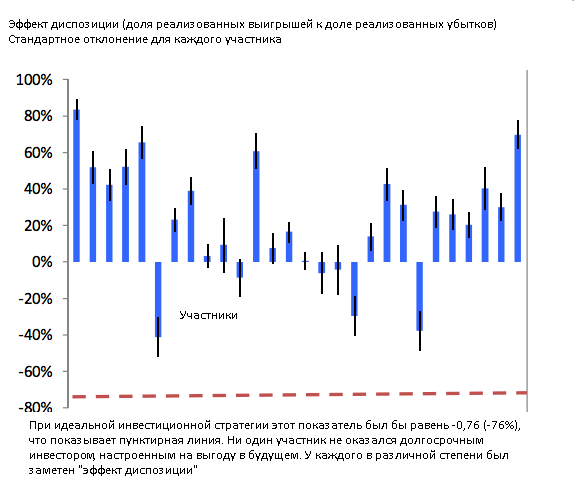

В ходе наблюдений было подтверждено: поведение инвесторов часто связано с "эффектом диспозиции" - они больше склонны продавать акции, когда бумаги торгуются с прибылью к цене приобретения, чем когда их стоимость относительно этой цены падает.

Классическая экономическая теория предполагает, что инвестор получают выгоду от того, как он вкладывает свои средства в течение жизни, с учетом его настоящего состояния и ожиданий в будущем. Однако так свою стратегию строят только профессиональные игроки, например, хедж-фонды.

Индивидуальные инвесторы выбирают более прямолинейную стратегию: для них важно, сколько они заработали здесь и сейчас. Это так называемая теория получения выгоды от реализации - человеку важнее получить моментальную выгоду, которую он осознает, чем продавать бумаги во время падения рынка, сократив свои убытки. Проблема такой логики состоит в том, что стараясь любой ценой избежать краткосрочных потерь, инвестор, в итоге, теряет еще больше.

Но не стоит сразу винить розничных инвесторов в глупости или недальновидности. В отличие от хедж-фондов или институциональных инвесторов, часто они и не ищут долгосрочных вложений, все, что им нужно - удовольствие от мгновенного выигрыша.

Как забраться в мозг трейдеру

Исходные данные: Инвесторам дали возможность торговать тремя бумагами - А, В и С в рамках двух сессий, продолжительностью 16 минут каждая, с перерывом в одну минуту. За одну сессию совершалось 108 сделок. В эксперименте приняли участия 22 мужчины в возрасте 16-60 лет.

В начале сессии каждый игрок получал $350 и должен был купить по одной бумаге каждого вида по цене $100, в итоге на руках у игрока оставалось $50.

Перед участником было несколько экранов. На одном из них отображалось обновление цены акции после каждой сделки, а на втором он должен был принимать решение о том, что он с ней делает. Процесс анализа информации и принятия решений был сознательно разделен.

Игра начинается с девятой сделки, до этого участникам эксперимента дают только сообщения о цене для того, чтобы они смогли выстроить свою стратегию.

Больше одной акции одного типа игрок иметь не может. Короткие продажи также запрещены. Инвестиционное решение сводится к покупке или продаже бумаги.

Цена на акцию формируется не случайно - она зависит от состояния рынка. Если оно нормально, то с вероятностью 55% акция вырастет в цене и с вероятностью 45% - подешевеет. Если рыночные условия неблагоприятны, вероятность того, что стоимость акции упадет, наоборот, больше, а того, что она вырастет - меньше.

Итоги обеих сессий суммировались. По итогам торгов "прибыль" участников составила от $43 до $57,3.

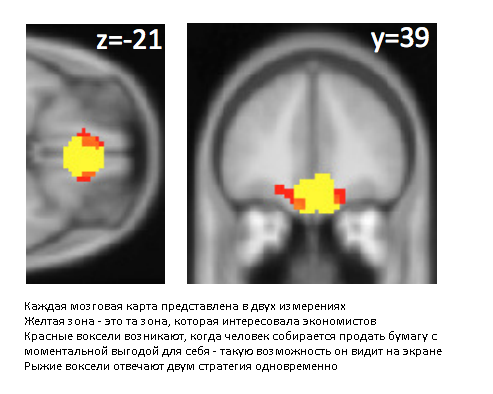

Во время эксперимента нейронная активность мозга трейдеров была исследована с помощью МРТ. Фактически эксперты оценивали изменения магнитных полей, вызванные приливом богатого кислородом гемоглобина в те или иные участки мозга. При этом сам мозг был разделен на небольшие трехмерные разделы - воксели, в каждом из которых сконцентрированы тысячи нейронов. Ученые отслеживали активность внутри вокселей, а также взаимодействие между ними.

Идеальная и реальная модели

В рамках предложенной модели рациональный инвестор, скорее всего, должен избавляться от бумаг, которые падают в цене, а растущие держать. Инвестор, ищущий моментальной выгоды, напротив, будет продавать дорожающую бумагу и держать дешевеющую. Он хочет получить выгоду здесь и сейчас, а потери - отсрочить.

Результаты МРТ показали, что все участники эксперимента оказались инвесторами, ищущими быстрой наживы, ни одного долгосрочного инвестора среди них не было.

Среди участников эксперимента рациональных инвесторов не оказалось

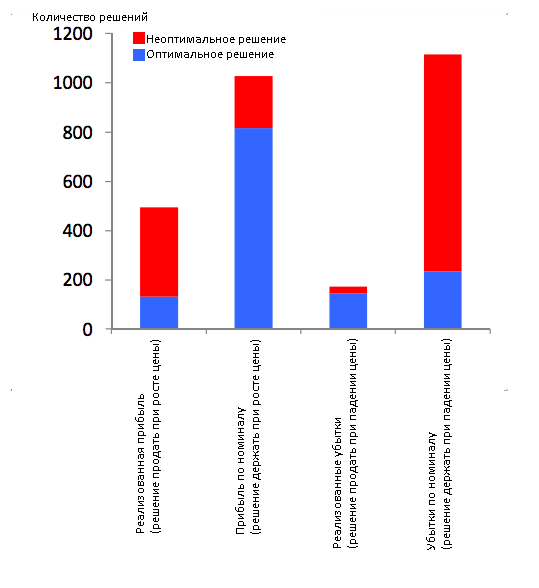

Сама модель эксперимента предполагает, что продавать бумаги, растущие в цене, не выгодно. В итоге, 77,9% решений о том, чтобы держать растущие в цене бумаги, были оптимальными, а вот 66,7% решений об их продаже - неоптимальными. Обратная ситуация с дешевеющими бумагами: 79,2% решений их продать были оптимальными, а 80,3% решений о том, чтобы их держать, - нет.

Игроки редко принимали оправданные долгосрочной стратегией решения

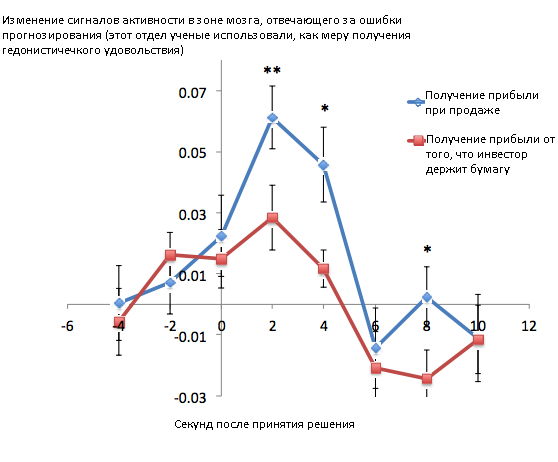

Тесты подтвердили - когда человек продает ради краткосрочной выгоды, активность в вентромедиальной префронтальной коре головного мозга (она, в частности, отвечает за эмоциональную оценку ситуации), растет.

МРТ наглядно доказала эффект диспозиции

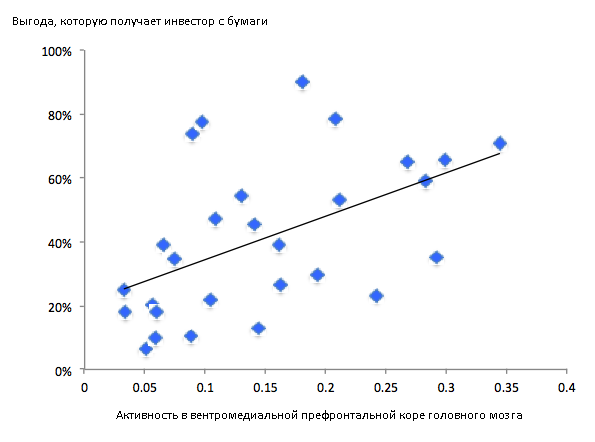

Эксперимент также выявил прямую корелляцию роста активности в вентромедиальной префронтальной коре головного мозга во время принятия решения о продаже с выгодой, которую инвестор может получить от реализации бумаги.

Чем больше выгода, тем выше активность мозга

Еще одно подтвержденное предположение: человек, продающий растущую в цене акцию, получает больше удовольствия, чем человек, решивший подождать.

Инвестор получает быстрое удовольствие от продажи бумаги

Йель. 25 декабря. FINMARKET.RU