Этот год в России снова стал реформаторским. Чиновники взялись переделывать пенсионную систему. И вскоре объявят окончательные итоги. Более того, в ближайшие месяцы почти каждому россиянину предстоит принять два важных решения. Во-первых, о том, как он хочет копить себе на старость. Во-вторых, будет ли он участвовать в программе софинансирования. Какой тариф выгоднее? Как принять верное решение и обеспечить себе достойную пенсию?

НОВАЯ ФОРМУЛА

Главное в пенсионной системе - это формула. То есть порядок математических действий, в результате которых человеку начисляется та или иная сумма в старости. Эксперты и чиновники ломали над ней голову почти два года.

- У нас было правительственное совещание, формула одобрена, - заявила на днях вице-премьер по социальным вопросам Ольга Голодец. - Вносить в нее изменения пока не планируется, формулу мы согласовали абсолютно со всеми. Она проходила серьезное общественное обсуждение, этот вариант сегодня приемлем для всех.

Вообще-то чиновники обещали, что формула будет понятной и прозрачной. Но, похоже, не получилось ни того, ни другого. потому что пенсионные права предлагается учитывать не в твердых рублях, а в малопонятных баллах. Чем больше будущий пенсионер их накопит, тем по идее и должна быть больше его пенсия.

Если человек весь год работал и получал максимальную зарплату, с которой отчисляются страховые взносы, он за этот год получит 10 баллов. Причем под максимальной власти подразумевают 47 тысяч рублей в месяц, или 1,6 от средней зарплаты по стране. К 2023 году этот коэффициент хотят поднять до 2,3, ну а пока получается, что пенсия будет одинаковой и у тех, кто получает сейчас 47 тысяч, и у тех, кто миллион. Если же зарплата вдвое меньше максимальной, то человек получит 5 баллов. Если втрое - то 3,3 балла и так далее.

Так будет продолжаться до тех пор, пока человек не отработает 30 (для женщин) или 35 лет стажа (для мужчин). Дальше полагаются дополнительные баллы за каждый год, отработанный сверх нормы. А также повышающие коэффициенты, если человек продолжал работать после наступления пенсионного возраста. Кстати, сам возраст выхода на пенсию останется неизменным - 55 лет для женщин и 60 - для мужчин. Суть в том, что людей будут стимулировать выходить на пенсию позже. Если отложить заслуженный отдых на пять лет, то можно будет получать в полтора раза больше.

И наконец, полученное количество баллов будет перемножаться на «стоимость пенсионного коэффициента». Пока в проекте пенсионной формулы стоит цифра в 64 рубля (в начале лета было примерно 58 рублей). Но загвоздка в том, что эта сумма будет полностью зависеть от количества денег в бюджете. Окажись дефицит нашей казны слишком высоким, коэффициент тут же может пойти под нож. А вместе с ним и наши пенсии.

Эксперты считают формулу еще не- окончательной. Основная претензия - от реформы выиграют только те, кто получает высокие зарплаты. Плюс ко всему, как ни парадоксально, в выигрыше по этой формуле остаются те, у кого не было накопительной части.

- Нынешняя формула порождает конфликт поколений, - говорит Татьяна Омельчук, эксперт Центра стратегических разработок. - Возьмем женщину 1966 года рождения. При выходе на пенсию в 2021 году она получит в виде пенсии одну сумму. Если взять женщину с такой же зарплатой и стажем, но родившуюся в 1967 году, то она будет получать значительно меньше из-за особенностей формулы. Все нюансы нужно скорректировать.

Правительство должно принять окончательное решение до конца сентября. И тогда уже направить новую пенсионную формулу на утверждение в Госдуму.

НАДО ЛИ СОФИНАНСИРОВАТЬ

Повлиять на параметры формулы (и соответственно на то, как будет исчисляться будущая пенсия) мы не в силах. Но кое-что от россиян все же зависит. Пособие по старости можно увеличить. Так, с октября в стране завершается программа государственного софинансирования пенсий. Она действовала в России с 2008 года.

Суть программы в том, что гражданин сам копит деньги на старость, то есть перечисляет средства на свой счет в государственном Пенсионном фонде или НПФ (негосударственный пенсионный фонд). Минимальный взнос - 2 тысячи рублей в год. Максимальный не ограничен. А государство за такую сознательность дарит гражданину деньги - умножает его взнос на два (но не больше, чем на 12 тысяч рублей в год). По условиям программы так будет продолжаться в течение 10 лет с момента подачи заявления.

- Это же очень выгодно, - убеждают чиновники. - Посудите сами, это фактически 100-процентная доходность. Где вы еще такую получите?!

- 100-процентная доходность на те деньги, которые ты не уверен, что получишь, - это, на мой взгляд, фикция, - говорит Сергей Макаров, независимый финансовый советник. - Тем более когда правительство каждые 10 лет меняет пенсионные правила. Если посчитать, то проще и выгоднее будет отправлять эти деньги на депозит. Этими деньгами хотя бы можно будет воспользоваться в любой момент, и они точно никуда не пропадут.

Как говорят эксперты, программа софинансирования выгодна лишь тем, кто родился до 1967 года. У этих людей накопительная часть пенсии формировалась только несколько лет - с 2002 по 2004 год. А затем их из этой системы исключили. Поэтому программа софинансирования для них - единственная возможность увеличить пенсионные накопления. Тем более что пенсия у этих людей уже действительно на носу - у большинства до нее осталось не больше 10 - 15 лет.

Подать заявление на вступление в программу можно в своем отделении Пенсионного фонда, в отделе кадров своего предприятия или через портал www.gosuslugi.ru.

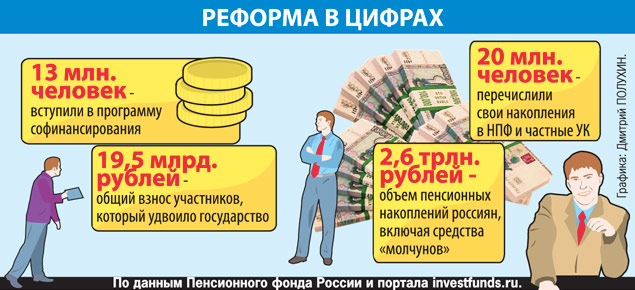

Сейчас в правительстве обсуждают, стоит ли продлять эту программу. Окончательное решение должны принять к концу сентября. По данным ПФР, почти 20% работающего населения страны уже присоединилось к программе.

ЧТО ЛУЧШЕ: 6% ИЛИ 2%

Чуть больше времени, чтобы определиться, у тех, кто родился в 1967 году или позднее и еще остается «молчуном». Так называют тех людей, которые никогда в своей жизни не писали никаких заявлений и не распоряжались своими пенсионными накоплениями. По умолчанию их деньги находятся в Пенсионном фонде России, а управляет ими государственный Внешэкономбанк.

Напомним, все работающие россияне платят 30% страховых взносов со своих зарплат. Часть средств идет на бесплатную медицину и другие социальные проекты. Нам на старость откладывается лишь 16% из 30%. И вот уже эти деньги делятся на две части.

Страховая - 10% - направляется на выплаты нынешним пенсионерам. А Пенсионный фонд записывает, какой вклад каждый работник внес в этот общий котел, от этого в будущем будет зависеть размер пенсии. А накопительная часть -

6% - перечисляется на индивидуальные счета. Эти деньги инвестируются в ценные бумаги через управляющие компании - государственную и частные, а также через негосударственные пенсионные фонды (НПФ).

С 2014 года власти хотят поменять систему начисления. Теперь наши взносы на старость будут распределяться в пропорции 14 к 2. То есть больше денег будет идти в страховую часть. Но у россиян есть право выбора. Они могут оставить у себя 6% в накопительной части. Для этого «молчуны» должны написать заявление в Пенсионном фонде или на сайте www.gosuslugi.ru. А те, кто уже хранит деньги в частных фондах, могут не беспокоиться. У них автоматически останется прежний тариф.

Большинство экспертов считают, что он выгоднее. В этом случае больше денег будет в накопительной части. Ее в отличие от страховой можно передать по наследству.

Но если Внешэкономбанк один, то негосударственных управляющих несколько десятков. Среди них как НПФы, так и частные УК. Как выбрать ту компанию, которая принесет наибольший доход в будущем?

- На мой взгляд, надежнее всего хранить накопления в НПФ, - говорит Сергей Макаров. - Они снижают риски. Распределяют деньги своих клиентов между несколькими управляющими компаниями. Но в мелкие фонды накопления лучше не отдавать. Выберите один из 10 крупнейших, который лучше всего управлял сбережениями в течение последних лет.

Кроме того, в российских реалиях только на государство или частный бизнес надеяться не стоит. Поэтому эксперты настоятельно рекомендуют россиянам самостоятельно откладывать себе на пенсию (копить деньги в банке, вкладывать в недвижимость и в другие финансовые инструменты). По крайней мере хуже от этого точно не будет.